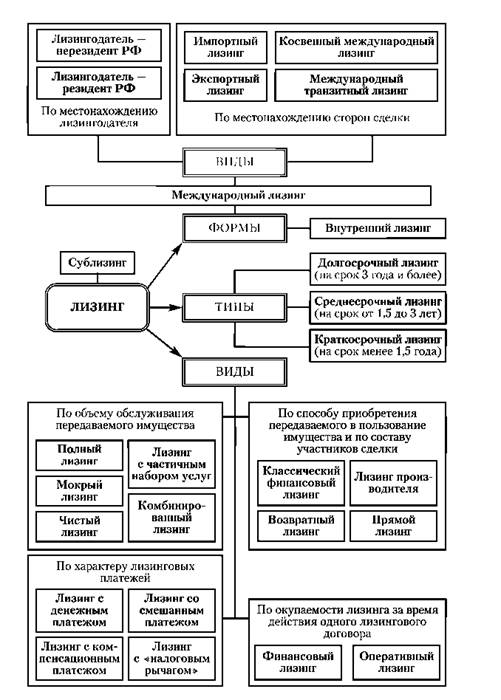

виды лизинга в коммерческом банке

Лизинг – это финансовый инструмент, который позволяет предприятиям и частным лицам использовать оборудование и недвижимость без необходимости их приобретать. Коммерческие банки предлагают различные виды лизинга, которые могут быть адаптированы к конкретным потребностям клиента.

Оперативный лизинг

Оперативный лизинг – это краткосрочная аренда оборудования или недвижимости, которая позволяет использовать объект на протяжении определенного периода времени без необходимости его приобретения. В оперативном лизинге лизингодатель несет ответственность за техническое обслуживание и ремонт объекта, а также за его страхование.

К основным преимуществам оперативного лизинга относятся⁚

- Низкие ежемесячные платежи. Оперативный лизинг позволяет снизить финансовую нагрузку на предприятие, так как платежи за аренду обычно ниже, чем платежи по кредиту.

- Гибкость. Оперативный лизинг позволяет легко менять оборудование, так как срок аренды обычно не превышает 5 лет.

- Отсутствие необходимости инвестировать средства в приобретение оборудования. Оперативный лизинг позволяет использовать оборудование без необходимости его приобретения, что освобождает средства для других целей.

Однако, оперативный лизинг имеет и некоторые недостатки⁚

- Отсутствие права собственности. Лизингополучатель не является собственником объекта, поэтому он не может его продать или использовать в качестве залога.

- Высокая стоимость. Стоимость оперативного лизинга может быть выше, чем стоимость финансового лизинга, особенно в долгосрочной перспективе.

Финансовый лизинг

Финансовый лизинг – это долгосрочная аренда оборудования или недвижимости, которая позволяет лизингополучателю стать фактическим собственником объекта после окончания срока лизинга. В отличие от оперативного лизинга, лизингополучатель в финансовом лизинге берет на себя ответственность за техническое обслуживание, ремонт и страхование объекта.

К основным преимуществам финансового лизинга относятся⁚

- Возможность стать собственником объекта. Лизингополучатель имеет право выкупить объект по остаточной стоимости после окончания срока лизинга.

- Низкая стоимость. Стоимость финансового лизинга обычно ниже, чем стоимость оперативного лизинга, особенно в долгосрочной перспективе.

- Возможность использовать объект в качестве залога. Лизингополучатель может использовать объект в качестве залога для получения кредита.

Однако, финансовый лизинг имеет и некоторые недостатки⁚

- Высокие первоначальные платежи. Финансовый лизинг обычно требует более высоких первоначальных платежей, чем оперативный лизинг.

- Ограниченная гибкость. Финансовый лизинг обычно предполагает более длительный срок лизинга, чем оперативный лизинг, что делает его менее гибким.

Возвратный лизинг

Возвратный лизинг – это уникальный вид лизинга, при котором собственник объекта (лизингодатель) передает его в лизинг другому лицу (лизингополучателю), а затем выкупает его обратно по окончании срока лизинга. Проще говоря, собственник продает свой объект лизинговой компании, а затем берет его в лизинг.

Этот вид лизинга может быть выгоден как для лизингодателя, так и для лизингополучателя. Для лизингодателя это возможность получить доступ к новым средствам, которые можно использовать для инвестирования в другие проекты, а также снизить налоговую нагрузку. Для лизингополучателя это возможность получить доступ к оборудованию или недвижимости без необходимости их приобретения, а также оптимизировать налоговые платежи.

Возвратный лизинг может быть особенно полезен для предприятий, которые хотят⁚

- Освободить средства для инвестирования в другие проекты.

- Снизить налоговую нагрузку.

- Получить доступ к новым технологиям или оборудованию.

Однако, возвратный лизинг может быть сложным и требует тщательного планирования. Важно проконсультироваться с финансовыми специалистами, чтобы убедиться, что этот вид лизинга подходит именно вам.